교촌에프앤비, 실적 반등 성공…1분기 영업익 전년비 67%↑

G03-8236672469

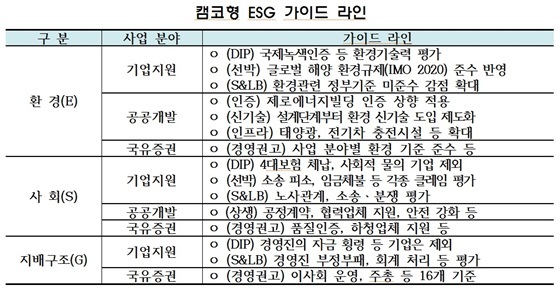

(서울=NSP통신) 강은태 기자 = 한국자산관리공사(사장 문성유, 이하 캠코)가 오는 2023년까지 총 3조원 규모의 ESG채권을 발행할 계획이라고 발표했다.

캠코가 발행할 ESG채권은 지속가능채권(Sustainability Bond)으로, 녹색채권(Green Bond)과 사회적채권(Social Bond)이 결합된 사회적 책임투자 활성화를 위해 발행되는 특수목적 채권이다.

이에 캠코는 앞으로 ESG채권 검증을 거쳐 투자자 신뢰성과 자금 투명성을 확보한 후, 오는 6월 2000억 원 발행을 시작으로 올해 1.3조원, 2022년 0.7조원, 2023년 1조원 등 2023년까지 총 3조원의 ESG채권을 발행할 예정이다.

(캠코)

한편 채권발행을 통해 조달된 자금은 ▲가계·기업 등 코로나19 피해업종 금융지원 ▲국·공유지 활용 제로에너지·스마트 청사 건립 ▲노후 건물 그린리모델링 등 사회적 가치 제고와 그린뉴딜 사업에 투입된다.

NSP통신 강은태 기자 keepwatch@nspna.com

저작권자ⓒ 한국의 경제뉴스통신사 NSP통신·NSP TV. 무단전재-재배포 금지.

G03-8236672469

![[NSPAD]LG그룹](https://file.nspna.com/ad/T01_lgfuture_3989.gif)

![[NSP7컷]인터넷은행의 혁신적인 배신 [NSP7컷]인터넷은행의 혁신적인 배신](https://file.nspna.com/news/2023/05/30/photo_20230530123951_639759_0.jpg)

![[NSP PHOTO]교촌에프앤비, 실적 반등 성공…1분기 영업익 전년비 67%↑](https://file.nspna.com/news/2024/05/10/20240510173734_697972_0.jpg)

![[NSP PHOTO]코웨이, 4분기 연속 매출 1조원 돌파…전년비 5.6%↑](https://file.nspna.com/news/2024/05/10/20240510164908_697940_0.jpg)

![[NSP PHOTO][업앤다운]은행주 상승…·하나금융↑·제주은행↓](https://file.nspna.com/news/2024/05/10/20240510163239_697929_0.jpg)

![[NSP PHOTO][들어보니]인터넷은행 등 가상계좌 악용 청소년 범죄↑…은행권 작정하고 속이면 심사통과](https://file.nspna.com/news/2024/03/18/20240318130327_688317_0.jpg)

![[NSP PHOTO][들어보니]홍콩ELS 0~100% 배상안에 은행권 차라리 신속히 이사회 설득해야](https://file.nspna.com/news/2024/03/11/20240311140210_687034_0.jpg)

![[NSP PHOTO][들어보니]우리금융, 소형 포스증권 인수, 오히려 장점…증권계 시너지는 두고봐야](https://file.nspna.com/news/2024/02/26/20240226155743_684667_0.jpg)

![KB금융지주[N06] [NSPAD]KB금융지주](https://file.nspna.com/ad/N06_kbjiju_4001.gif)

![토스뱅크[N06] [NSPAD]토스뱅크](https://file.nspna.com/ad/N06_tossbank_3994.png)

![종근당[N06] [NSPAD]종근당](https://file.nspna.com/ad/N06_jonggdang_3993.png)

![하나금융[N06] [NSPAD]하나금융](https://file.nspna.com/ad/N06_hanagroup_3991.png)

![현대카드[N06] [NSPAD]현대카드](https://file.nspna.com/ad/N06_hcard_3990.jpg)

![SBI저축은행[N06] [NSPAD]SBI저축은행](https://file.nspna.com/ad/N06_SBIbank_3986.png)

![위메이드[N06] [NSPAD]위메이드](https://file.nspna.com/ad/N06_wemade_3983.jpg)

![CJ ENM[N06][N06_cjem_3980] [NSPAD]CJ ENM](https://file.nspna.com/ad/N06_cjem_3980.png)

![신한은행[N06] [NSPAD]신한은행](https://file.nspna.com/ad/N06_shinhanbank_3978.jpg)

![컴투스[N06] [NSPAD]컴투스](https://file.nspna.com/ad/N06_comtus_3972.jpg)

![농협은행[N06] [NSPAD]농협은행](https://file.nspna.com/ad/N06_nhbank_3960.jpg)

![KB국민카[N06] [NSPAD]KB국민카](https://file.nspna.com/ad/N06_KBCARD_3957.jpg)

![KT텔레캅[N06] [NSPAD]KT텔레캅](https://file.nspna.com/ad/N06_kttelecap_3956.png)

![한국부동산원[N06] [NSPAD]한국부동산원](https://file.nspna.com/ad/N06_hankukgam_3940.jpg)

![[NSP PHOTO][금융업계기상도]KB국민은행 맑음·우리은행 구름조금](https://file.nspna.com/news/2024/05/10/20240510162020_697918_0.jpg)

![[NSP PHOTO][금융업계기상도]신한은행 맑음·우리은행 구름조금](https://file.nspna.com/news/2024/05/03/20240503170453_696937_0.jpg)

![[NSP PHOTO][금융업계기상도]NH농협은행 흐림·카카오뱅크 맑음](https://file.nspna.com/news/2024/04/19/20240419142349_694265_0.jpg)

![[NSP PHOTO]SK하이닉스, 차세대 모바일 낸드 솔루션 ZUFS 4.0 개발…3Q부터 양산](https://file.nspna.com/news/2024/05/09/photo_20240509171128_697741_0.jpg)

![[NSP PHOTO]반도체 수출↑ 경상수지 11개월 연속 흑자](https://file.nspna.com/news/2024/05/09/photo_20240509103402_697576_0.jpg)

![[NSP PHOTO]금리인상에 선 그은 FOMC…원·달러 환율 낮춰](https://file.nspna.com/news/2024/05/10/photo_20240510125056_697853_0.jpg)

![[NSP PHOTO]지난달 채권발행 12조 증가…채권금리 상승](https://file.nspna.com/news/2024/05/10/photo_20240510121601_697846_0.jpg)

![[NSP PHOTO]SKT, HTC과 AI XR 버추얼 스튜디오 글로벌 미디어 사업 확장나서…사내 포털 AI One 오픈](https://file.nspna.com/news/2024/05/09/photo_20240509172345_697748_0.jpg)

![[NSP PHOTO]금감원, IPO 주관업무 개선…신뢰회복 가능할까](https://file.nspna.com/news/2024/05/09/photo_20240509141841_697650_0.jpg)

![[NSP PHOTO]KT, 노키아와 6G 글로벌 연구 본격화…IBK기업은행과 중소기업 정보보안 강화 협력](https://file.nspna.com/news/2024/05/08/photo_20240508122737_697338_0.jpg)

![[NSP PHOTO]코웨이, 4분기 연속 매출 1조원 돌파…전년비 5.6%↑](https://file.nspna.com/news/2024/05/10/photo_20240510164908_697940_0.jpg)

![[NSP PHOTO]CJ CGV, 1Q 매출 3929억원…4분기 연속 영업이익 흑자](https://file.nspna.com/news/2024/05/10/photo_20240510155558_697904_0.jpg)

![[NSP PHOTO]CJ대한통운, 이커머스 물량 증가로 영업익 전년 대비 10%↑](https://file.nspna.com/news/2024/05/10/photo_20240510135044_697864_0.jpg)

![[NSP PHOTO]메디톡스, 1Q 전년比 영업이익 적자전환](https://file.nspna.com/news/2024/05/10/photo_20240510123036_697849_0.jpg)

![[NSP PHOTO][타보니]지프 글래디에이터 하이 벨로시티, 산·강·바다 거침없이 달리는 도로의 정복자](https://file.nspna.com/news/2024/05/07/20240507161015_697183_0.jpg)

![[NSP PHOTO][타보니]지프 그랜드 체로키 오버랜드, 신사들이 꿈꾸는 로망의 SUV](https://file.nspna.com/news/2024/04/29/20240429163214_695951_0.jpg)

![[NSP PHOTO][타보니]캐딜락 에스컬레이드 스포츠, 아메리칸 럭셔리 문화의 상징·SUV 제왕](https://file.nspna.com/news/2024/04/22/20240422114053_694458_0.jpg)