업앤다운

은행주 하락…·DGB금융·카카오뱅크↓

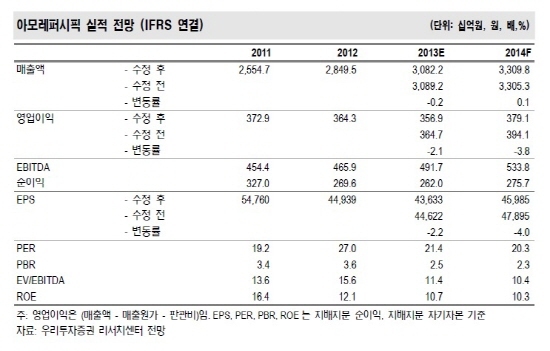

[서울=NSP통신] 김정태 기자 = 아모레퍼시픽(090430)의 3분기 연결 매출액과 영업이익은 각각 7888억원(+7.6%, y-y), 906억원(+0.5%, y-y)으로 예상된다.

상반기 소폭 감익 후 하반기에도 기저 효과를 제외하면 특별한 실적 동인 찾지 못하고 있는 상황이다. 화장품 방문판매 부문의 외형 지속 축소되면서 고성장 채널(면세점, 온라인 등)의 성과를 상쇄시키고 있다.

아모레퍼시픽(090430) 연결 매출액의 약 17%는 해외 사업에서 나머지 국내 사업의 86%는 백화점 등 비가맹사업 관련 영역에서 창출된다.

즉, 최근 규제 위험 대두된 가맹점 형태의 브랜드숍 관련 위험도(매출 노출도 11.8%)가 상대적으로 낮다.

한국희 우리투자증권 애널리스트는 “2011년 이후 백화점과 방문판매 화장품 성장률 둔화로 인한 실적 부진 경험 중이고, 아직 드라마틱한 회복 시그널 감지는 안되고 있다”며 “하지만 강력한 대체 채널로 급부상했던 브랜드숍 사업의 위축 가능성 커졌고, 따라서 그간의 저가 채널로의 극심한 소비자 수요 쏠림 현상이 완화됐다”고 분석했다.

이에 아모레퍼시픽의 수혜가 예상된다.

김정태 NSP통신 기자, ihunter@nspna.com

<저작권자ⓒ 한국의 경제뉴스통신사 NSP통신. 무단전재-재배포 금지.>